自从2007年国务院关于学生资助的重要政策发布后,我国的学生资助状况有了根本性的改观,家庭经济困难学生上学难的问题在很大程度上得到了缓解。值得关注的是,除了那些家庭经济状况特别困难、一般困难的学生之外,对于那些经济状况稍好、但是在负担教育费用方面也存在一定困难的学生和家庭,是不是也要给予一定的帮助?对这一问题的思考联系到我国宏观经济的发展就更有意义。目前,内需不足是影响经济发展的一个重要因素,而老百姓对现实或未来的教育、医疗等社会负担的忧虑影响了其当下的消费决策。就教育负担而言,能不能建立一定的机制(如税收优惠)让老百姓减轻这种忧虑?助学金、奖学金、助学贷款等方式是对学生的直接资助,而税收优惠则是一种间接资助手段。许多国家都通过税收优惠的方式减轻学生和家庭的教育负担。《欧盟2005年国家概览调查报告》指出:在初等教育层级,有14个国家提供税收抵免;在初级中等教育层级,有15个国家提供税收抵免;在高级中等教育层级,有15个国家提供税收抵免;在后中等非第三级教育层级,有16个国家提供税收抵免;而在高等教育层级,有更多的国家提供税收抵免。下文将特别对美国的教育税收优惠予以介绍,并在分析我国个人所得税法相关规定的基础上,对通过税收优惠减轻学生和家庭教育负担的可行性做一探讨。

一、美国的教育税收优惠

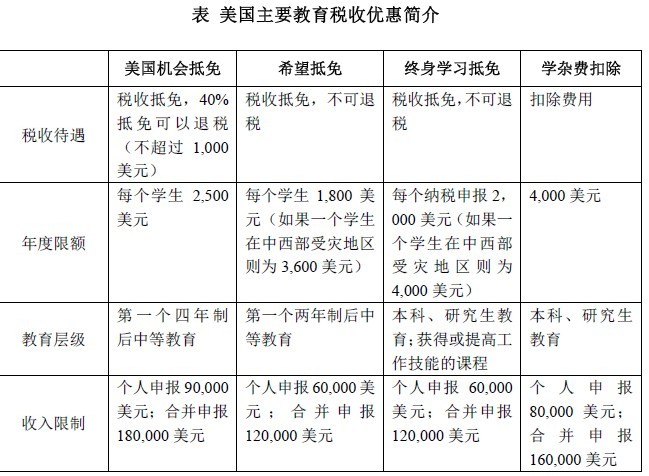

美国税法规定了一系列有关个人教育费用负担方面的税收优惠,最主要的包括:美国机会税收抵免(the American opportunity credit)、希望税收抵免(the hope credit)、终身学习税收抵免(the lifetime learning credit)和学杂费扣除(deduction)。其他的还有:符合规定条件的奖学金、佩尔助学金及其他基于需求的助学金免税;学生贷款利息扣除;教育储蓄免税;教育储蓄债券计划税收优惠;雇主提供教育资助税收优惠;与工作相关教育的交易扣除等。[1]下文将对一些主要的教育税收优惠方式予以简要介绍。

1.美国机会税收抵免

税收抵免指的是直接减少应纳所得税的税额,即把一定的费用直接从应纳所得税额中减去。一个适格学生在纳税年度最多可抵免2,500美元。具体的计算方法为:一个适格学生支付的适格教育费用的第一个2,000美元的100%,该生支付的另外一个2,000美元的25%。抵免限额的多少与纳税人的收入有关。40%的美国机会税收抵免可以获得退税。退税意味着,如果抵免的部分超过该纳税人的应纳税额,超过部分就可以退还给纳税人。

美国机会税收抵免的条件要求是:(1)仅限于完成第一个四年制后中等教育(必须是为了完成一个学士学位或其他被认可的教育证书);(2)学生没有毒品方面的重罪记录;(3)适格的费用为学杂费,即支付适格的高等教育费用;(4)美国机会税收抵免的年度最大额度为2,500美元乘以适格的学生人数;(5)适格学生是纳税人本人、其配偶或其抚养人;(6)在2009年选择不申报希望税收抵免;(7)调整的毛收入低于90,000美元(合并报税的情况下为180,000美元)。

不允许重复享受教育税收优惠利益:具体来说,对每一个学生而言,只能选择其中的一个税收抵免。比如,如果在2009年纳税申报表中为一个孩子选择了美国机会税收抵免,就不能为同一个孩子申报2009年的终身学习税收抵免。如果在同一年度支付超过一个学生的符合规定的教育费用,可以基于每个学生选择美国机会税收抵免和终身学习税收抵免。也就是说,可以为一个学生申报美国机会税收抵免,在同一年度为另一个学生申报终身学习税收抵免。然而,不能在同一年度为一个学生申报美国机会税收抵免,为另一个学生申报希望税收抵免。如果想申报这些抵免中的一个,必须针对所有适格的学生申报相同的税收抵免(美国机会税收抵免或希望税收抵免)。这里的条件要求不限制申报终身学习税收抵免。

此外,不允许:在同一年为同一个正在申请学杂费减免的学生申报美国机会税收抵免;为同一笔教育费用申报美国机会税收抵免和终身学习税收抵免;为同一笔费用申报美国机会税收抵免,而该费用被用于计算Coverdell教育储蓄的免税部分;基于某教育费用申报抵免,但是该费用是由免税的教育资助,如奖学金、助学金或雇主提供的资助支付的。

2.希望税收抵免

对大多数纳税人而言,新的美国机会税收抵免替代了希望税收抵免。然而,一个更大额的希望税收抵免(最高额3,600美元)给予满足特定要求的中西部受灾地区。值得注意的是,希望税收抵免是非退税的。这意味着:可以把应纳税额减少到零,但是抵免额超过应纳税额的部分不退给纳税人。

申报希望税收抵免的条件是:至少一个学生在中西部教育机构学习;在同一年度不为任何学生申报美国机会税收抵免;2009年调整的毛收入低于60,000美元(合并申报为120,000美元);抵免最高限额为一个学生1,800美元,如果在中西部受灾地区则为3,600美元;学生须正在完成学士学位或其他被认可的教育证书的学习;学生没有毒品重罪记录。

和前面的美国机会税收抵免一样,不能重复享受相关的教育税收优惠利益。

3.终身学习税收抵免

最高抵免限额为每个纳税申报2,000美元(如果一个学生在中西部受灾地区学习则为4,000美元);调整的毛收入限额:合并申报为120,000美元,单个申报为60,000美元;和美国机会税收抵免不同,终身学习税收抵免也是非退税的;和美国机会税收抵免和希望税收抵免不同,终身学习税收抵免并不要求学生必须从事为取得学位或被认可的教育证书的学习;此外,不做毒品重罪记录方面的限制。

和前面的美国机会税收抵免和希望税收抵免一样,不能重复享受相关的教育税收优惠利益。

4.学杂费扣除

税法上的扣除和抵免不同,抵免是把相关费用直接从应纳税额中减去,而扣除是把相关费用从应纳所得额中减去,然后再乘以适用税率,得到最后的应纳税额。

学杂费扣除的最高额为4,000美元。其他条件要求包括:学生(本人、配偶或其抚养人)在一个适格的教育机构注册;学杂费为适格的后中等教育机构所要求的费用,但是不包括个人的、生活或家庭方面的费用,如食宿费;调整的毛收入额不超过80,000美元(合并申报为160,000美元);同一年度针对同一学生不能申报美国机会税收抵免、希望税收抵免或终身学习税收抵免。

此外,不能重复享受其他相关的教育税收优惠。

5.学生贷款利息扣除

如果纳税人调整的毛收入额低于75,000美元(合并申报为150,000美元),对用于高等教育的学生贷款利息允许一个特殊扣除。2009年,可以从应纳所得额中扣除2,500美元。扣除的条件要求是:针对本人、配偶、抚养人的学生贷款;须在一个学位项目中至少半职(half-time)学习;须是完全为了支付适格的教育费用而取得的贷款,不能是来自于某个特定的个人或从雇主计划获得的贷款。

对于同一笔费用,不能重复享受扣除。

6.教育储蓄账户利息免税

Coverdell教育储蓄账户利息免税是联邦政府设立的项目,是为支付未来适格的高等教育费用或中小学教育费用设立的信托账户。在账户建立的时候,指定的受益人必须不满18岁或者是一个有特殊需求的受益人。建立账户资格为:任何个人调整的毛收入额低于110,000美元(合并申报为220,000美元)。储蓄限额为:每年每个受益人2,000美元;不限制受益人人数。只要提款的时候用于教育费用(包括中小学),该资产收益就免税。

除了联邦层面的教育储蓄项目外,在州一级,几乎每个州都提供有税收优惠的储蓄计划。

教育储蓄免税计划须与美国机会税收抵免、希望税收抵免和终身学习税收抵免相协调,相关税收利益不能重复享受。

7.教育储蓄债券计划

一般而言,对于美国储蓄债券利息需要征税。但是,如果为本人、配偶、其抚养人支付适格的教育费用,该债券利息将不被计入所得。条件是:个人调整的毛收入额低于84,950美元(合并申报为134,900美元);债券持有人须满24岁。

8.雇主提供的教育资助税收优惠

如果在某个教育资助项目下得到了来自雇主的教育资助,每年可以将不超过5,250美元的此类待遇排除出个人所得税所得额。

9.与工作相关教育的交易扣除(business deduction)

可以将合规的与工作相关的教育成本作为交易费用扣除。收入限额为:个人不超过调整的毛收入额83,400美元,合并申报为166,800美元。

二、我国个人所得税法的相关规定

税收抵免(tax credit)和课税扣除(tax deduction)是税收优惠的两种重要形式。我国税法也有类似规定。关于税收抵免,《个人所得税法》第七条规定,纳税义务人从中国境外取得的所得,准予其在应纳税额中扣除已在境外缴纳的个人所得税税额,但扣除额不得超过该纳税义务人境外所得依照本法规定计算的应纳税额。关于课税扣除,《个人所得税法》第六条规定,工资、薪金所得,以每月收入额减除费用二千元后的余额,为应纳税所得额;此外,对个体工商户的生产、经营所得、对企事业单位的承包经营、承租经营所得、劳务报酬所得、稿酬所得、特许权使用费所得、财产租赁所得、财产转让所得等所得的扣除费用标准做了规定。同时规定,个人将其所得对教育事业和其他公益事业捐赠的部分,按照国务院有关规定从应纳税所得中扣除。

从上述相关规定可以看出,我国的税收抵免主要是针对涉外税收而言的,与前文提到的教育费用抵免没有关系。在课税扣除方面,就个人所得税法的一般理论而言,课税扣除包括两类扣除:一般费用扣除和生计扣除。前者是指在对个人所得税进行征税前对个人获取相关所得所耗费的成本和费用进行的扣除;而后者是从保障和提高个人具备进行社会生产或再生产能力的角度出发,认为个人所得征税应在不损害个人基本生活需要的前提下进行,从而对教育、医疗、赡养等方面的生计费用予以扣除。我国现行税法只有一般费用扣除,而没有生计扣除,因此也就不存在前文所提到的美国的类似做法。

三、我国现阶段通过税收优惠减轻学生和家庭教育负担的可行性

个人所得税在调节居民收入和筹集财政收入方面都有重要作用。当前,居民收入差距拉大成为全社会共同关注的议题,衡量贫富差距水平的基尼系数早已突破警戒值。在这种背景下,我国的《个人所得税法》正面临重大修改。对于该法如何修改,也是仁者见仁,智者见智,意见不一。在此,我们从减轻学生和家庭教育负担的角度讨论个人所得税法的修改。能否通过税收优惠机制减轻人们的教育费用负担,从而减轻支出压力,将更多的支出用于消费,振兴国家的内需?从理论上来说,前述美国税法采取的各种税收优惠手段我国都可以采用;但是,这些税收优惠措施的实现与一系列制度建设、技术保障是联系在一起的。因此,要在我国引入针对教育费用的税收抵免、课税扣除等税收优惠,须在制度上、技术上有一系列配套措施:

1.适当的所得税制。个人所得税税制共有三种:分类所得税制、综合所得税制和混合所得税制。分类所得税制是针对各类不同的所得分别征税;综合所得税制是将所有类型的所得放在一起统一征税;混合所得税制是对前两种税制的综合。我国目前实行的是分类所得税制,对工资、薪金所得、劳务报酬所得、财产转让所得、股息、利息所得等分别征税,分别规定费用扣除标准和所适用的税率。在分类所得税制下,个人所得税以代扣代缴为主要缴纳方式,个人来自不同来源的收入是由不同的代扣代缴机构实现纳税的。在这种情况下,要实行教育费用的税收抵免和课税扣除具有一定的难度。纳税人是向哪个代扣代缴机构或税务机关去申报或主张税收抵免或课税扣除呢?而每一种类型的收入费用扣除标准和适用税率都不同,纳税人可以自由选择吗?因此,要实行教育费用方面的税收优惠措施,所得税制的调整是必须先要完成的一项任务。

2.完善的收集个人或家庭收入的信息系统。税收抵免和课税扣除的具体实现都须依赖于完善的信息系统:(1)税收抵免和课税扣除是旨在促进公平的制度设计,因此在制度设计时必然要对个人或家庭收入有一定的限制。如果没有收入的限制,就可能导致更为不公平的结果。(2)税收抵免和课税扣除需要和一定的退税制度相结合,这样对低收入群体才是公平的,而这种退税也须依赖于掌握个人或家庭收入状况的信息系统。(3)教育税收抵免和课税扣除需要和助学金、奖学金等助学手段实现有效的协调,防止重复享受,而这也需要相关单位之间进行有效的信息沟通。

--------------------------------------------------------------------------------

[1] Internal Revenue Service(Department of the Treasury), Tax Benefits for Education, Publication 970, Cat. N0. 25221V.